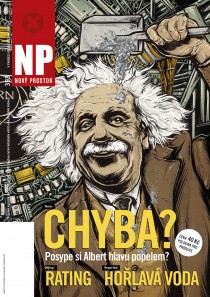

Ratingové agentury jsou společnosti, které se specializují na udělování míry důvěryhodnosti – ratingu – různým ekonomickým aktérům. Firmám, státům, ale také různým, často pochybným, finančním produktům s exotickými názvy. Rating je možné chápat jako vyjádření důvěryhodnosti dané firmy či státu, že dostojí svým závazkům. Toto ohodnocení hraje důležitou roli: ostatní aktéři na finančním trhu (například banky, investiční fondy, ale také spekulanti) by od agentur měli dostávat adekvátní informace o schopnosti splácet úvěry. Teoreticky to všechno vypadá jako sofistikovaná dělba práce. Někdo jako stát vydá dluhopisy, ratingová agentura sleduje dlouhodobě řadu ukazatelů dané země a na základě toho ohodnotí důvěryhodnost státu, tedy zda bude jeho závazek řádně a včas splacen. Podle stupně této důvěryhodnosti se pak budou orientovat i další finanční aktéři, kteří nejčastěji nakupují vládní obligace. Tento proces samozřejmě nemusí platit jen na stát, ale také na firmy. Jenže realita zdaleka není takhle jednoduchá.

Velká ratingová trojka

Na globálním trhu dnes fungují tři velké ratingové agentury. Jsou to Moody´s, Standard and Poor´s a Fitch. Trh ratingových agentur je tedy jasný oligopol – existuje jich jen několik, takže stanovují směr celého vývoje. To není jen otázka teoretická, ale, jak ukázala krize v roce 2008, i navýsost praktická. Týkala se zejména nechvalně proslulých balíčků CDO, což byla jen zajímavá zkratka pro „koktejl“, zahrnující pochybné finanční produkty, špatné hypotéky, úvěry z leasingů, či spotřební úvěry. Právě ty dostávaly od ratingových agentur nejvyšší možné ohodnocení: AAA. Znamená to, že byly hodnoceny jako zcela bezpečné. Díky tomu se také rozšířily do celého světa, protože je americké banky, které věděly, co vlastně tyto balíčky obsahují, prodávaly jako americkou finanční inovaci a zaručený hit. Tak se zároveň tyto CDO ocitly v bilanci centrálních bank mnoha zemí.

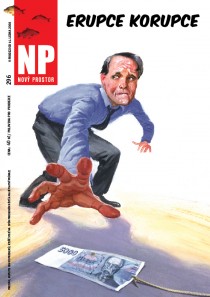

Ne snad, že by ekonomičtí analytici oceňující riziko v ratingových agenturách byli tak hloupí. Jak ukazuje vyšetřování v americkém Senátu, které stále probíhá, byli si obvykle vědomi, že „něco není v pořádku“. Jejich problém ale spočíval v tom, že byli pod velkým tlakem bankéřů, aby nejvyšší rating, který umožnil šíření balíčků CDO, poskytli. Pokud by to neudělali, přišli by o obchod a jiná ratingová agentura by ráda zaskočila za ně. Agentury pod tlakem ztráty lukrativních obchodů a s hrozbou „když nám nejvyšší rating nedáte vy, půjdeme za konkurencí“, měnily svá kritéria hodnocení tak, aby CDO nedělaly problémy.

Jenže situaci, kdy mě platí někdo, koho mám „neutrálně“ hodnotit, se říká morální hazard. Je to varianta na podobný případ, který se odehrál jen o pár let dříve v souvislosti se známou energetickou korporací Enron, jednou z největších světových společností, podnikajících v oblasti dodávek elektřiny, zemního plynu a komunikací. Příběh spektakulárního vzestupu a pádu této „nejinovativnější společnosti Ameriky“, jak ji nazvala média v USA, se už dostal i na divadelní prkna (u nás se hraje v pražském Stavovském divadle). Za proměnou Enronu v symbol podvodného podnikání stály tentokrát především auditorské firmy, které přivíraly oko nad jeho neobvykle kreativním účetnictvím.

Výhodné propojení

Není divu, že podobné velkolepé případy selhání vyvolaly u politických špiček obrat ke snaze o „regulaci ratingových agentur“. Jenže mezitím plnou silou vypukla dluhová krize, která ukázala další jev: propojenost ratingových agentur a hráčů na finančních trzích. Tato silná vazba vypadá zhruba takto. Nejsou to už ratingové agentury, ale spíš jiní aktéři (třeba investiční společnosti), kteří vydají „signál“ ohledně důvěryhodnosti určité země, například Řecka. Tento signál má často podobu nárůstu rizikové prémie u tzv. Swapu úvěrového selhání (CDS), což je finanční derivát, který může sloužit jako pozoruhodný nástroj spekulací. Očekáváme- li třeba, že daná země nebude schopna splácet úvěry, můžeme navyšováním rizikové prémie u CDS sázet na její selhání, zvyšovat tuto možnost a poté na tom vydělat. Takové kroky se navíc nemusejí dít na základě plné informovanosti finančních aktérů, ale mohou mít podobu „nájezdu“ na určitou zemi. Za masivním nárůstem rizikové prémie může například stát i jeden silný hráč. Takovým případem je nechvalně proslulá investiční korporace Goldman Sachs, která pomáhala Řecku falšovat jeho účetnictví a znalá pravého stavu věcí zároveň investovala do CDS – sázela na řecký bankrot.

Globální finanční trhy přitom vykazují prvky iracionálního chování už delší dobu. Na konci devadesátých let se znovu objevil pojem „chování stáda“. Chování stáda popisuje situaci, kdy jeden vlivný aktér na trhu dá signál a ostatní (aniž by pro sebe situaci nějak vyhodnotili) ho slepě následují. A to dokonce i tehdy, když na operaci sami prodělávají. Ratingové agentury dnes často reagují právě na určitý vývoj, takže se jakoby „svezou“ s tržními očekáváními a pomáhají tím vytvářet sebenaplňující se proroctví. Vypadá to třeba takto: Nárůst zmíněné rizikové prémie vyjadřuje určité (často iracionální) očekávání bankrotu. Takového „trendu“ se pak chytne ratingová agentura, která ho vyjádří ve svém ohodnocení dané země. To se tím pádem stane „oficiální“ a utvrdí ostatní ve „správném odhadu“.

Náklady nesou občané

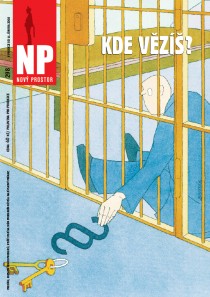

Dokonce i ekonomové hlavního proudu už dnes hovoří o tom, že ratingové agentury mají tendence podléhat davové psychóze (iracionalitě trhů). Aniž by se v ekonomice dané země něco zásadního změnilo, začnou jí rychle (a často opakovaně) snižovat rating, nebo tím vyhrožovat. Nastává tak zničující kolečko: postižená země má skutečně větší problém ufinancovat svůj dluh a její bankrot (respektive „default“ – selhání – suverénní země nemůže zbankrotovat), který zpočátku nebyl žádné téma, se najednou stává reálným.

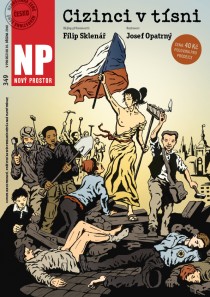

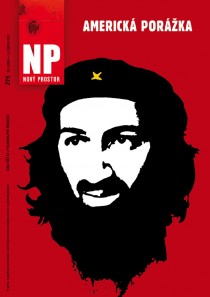

Zkratkovité rozhodování může vypadat i jinak. „Trhy“, za nimiž se u řady finančních produktů může skrývat jen malý počet finančních hráčů (např. výše uvedený Goldman Sachs), pozitivně oceňují všechny možné škrty – od snižování mezd a důchodů po privatizaci veřejného sektoru – aniž by je zajímaly celkové hospodářské důsledky. Další a další drastická škrtací opatření v Řecku jsou vítána a vedou „ke zklidnění trhů“, jak se dočteme v tisku. Navzdory tomu je řecká situace stále horší a horší. Není divu, protože škrty v takovém rozsahu ničí ekonomiku i celou řeckou společnost. Ta chudne, ale ke slibovanému „ozdravení ekonomiky“ nedochází, naopak. Podíl dluhu na hrubém domácím produktu neklesá, ale naopak roste. Tato opatření jsou tedy nejen asociální, nýbrž i kontraproduktivní.

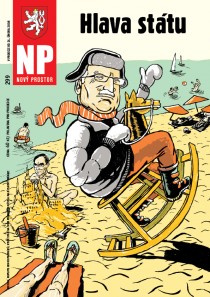

Možná ještě závažnější než propojení ratingových agentur a finančních trhů je fakt, že za své jednání nenesou žádnou odpovědnost. Jejich moc je přitom ohromná: Mohou, jak bylo uvedeno výše, dostat celé země do velmi obtížné situace. Ve chvíli, kdy se pro zemi stane financování jejího dluhu příliš drahé, nastupuje jako věřitel poslední instance obvykle Mezinárodní měnový fond. Ten za podpory finančních aktérů zavádí „úsporná opatření“, která ve své většině dopadají na ty nejchudší. Ratingové agentury jsou tak jedním z příkladů globální nerovnováhy mezi mocí a odpovědností. Zatímco volené politické elity mají ještě určité zbytky legitimity, jejich možnost a schopnost ovlivňovat ekonomické dění na svém území je relativně slabá. Proto můžeme slyšet německou kancléřku Merkelovou, která ještě v roce 2009 brojila proti finančním trhům a daňovým rájům s tím, že je potřeba „obnovit důvěru finančních trhů“. U nás to vyjádřil předseda Věcí veřejných, Radek John, který svým poněkud prostoduchým způsobem uvedl, že je mu jedno, co si o politice vlády budou myslet občané, hlavně, když to uspokojí finanční trhy.

Obávám se, že tento hluboký rozpor nevyřešíme ani lepší regulací, ani tím, že zavedeme nějakou oficiální evropskou ratingovou agenturu. Bude potřeba dosáhnout toho, aby se finanční sféra jako celek opět stala obsluhou reálné ekonomiky, nikoli jejím pánem, který jen vyvolává krize a bubliny.

Autorka je ekonomka, vydala knihu Globalizace a krize (2010).